Négocier une voiture de fonction lors de l‘embauche

Vous êtes en discussion avec un recruteur, afin d’intégrer une nouvelle entreprise, mais vous souhaitez conserver ou obtenir une voiture de fonction. Dans ce cas-là, suivez attentivement les conseils pour réussir votre négociation auprès de votre employeur, et lisez la dernière partie, afin d’être en mesure d’anticiper les impôts supplémentaires auxquels vous devrez vous acquitter.

9 Conseils pour négocier une voiture de fonction

Quelques conseils et arguments à utiliser afin d’obtenir un véhicule de fonction lors de votre négociation avec votre nouvel employeur.

- Vous considérez cela comme un avantage en nature, ce qui augmente la perception de votre rémunération.

- Il s’agit d’une rémunération qui coute moins cher à l’employeur, car moins d’imposition que sur les charges salariales.

- Permettra à l’entreprise de passer sa subvention en charge, et ainsi diminuer l’assiette imposable de l’entreprise.

- Améliore la ponctualité du salarié et optimise le temps des déplacements, car pas de contrainte vis-à-vis des transports en commun.

- Remplacera d’autres dépenses de déplacements, comme le train et le taxi, qui représentent une charge importante pour l’entreprise.

- Vous vous sentirez valorisé à votre poste. Et auprès de vos clients et interlocuteurs externes.

- Vous demandez un modèle en leasing, avec une reprise par l’organisme, si vous quittez l’entreprise.

- Ainsi, il n’y a pas de cash à débourser en amont, puisqu’il s’agit d’un paiement mensuel.

- L’entretien est régulièrement pris en charge par le contrat de location. Pas de mauvaises surprises

Email pour obtenir une voiture de fonction

Exemple d‘email ou de lettre que vous pouvez envoyer afin d’obtenir une voiture de fonction, et essayer au passage de négocier un modèle de véhicule précis.

« Mr Le Recruteur,

Tout d’abord, je tiens à vous confirmer mon fort intérêt pour rejoindre votre société XYZ, au poste de responsable commercial. Afin d’être en mesure d’accepter votre offre, il reste néanmoins un point sur lequel je souhaiterais obtenir votre accord.

Actuellement salarié dans l’entreprise ABC, il se trouve que mon employeur me gratifie d’une voiture de fonction, véhicule qui me sert également pour mes déplacements personnels. A ce titre, je souhaite un maintien de cet avantage en nature, avec la possibilité d’utiliser le véhicule pour mes trajets professionnels, et également à titre privée. Ayant 2 enfants, ma préférence serait un modèle familiale, permettant de transporter l’intégralité de ma famille, dans de bonnes conditions de sécurité et de confort.

A la suite de cet accord, je serai en mesure de rejoindre votre société dans les plus brefs délais.

Dans l’attente de vous lire, veuillez recevoir mes sincères salutations.

Cordialement, »

Les charges d’une voiture de fonction

Dans la négociation avec votre employeur, il n’y a pas uniquement le véhicule à négocier, mais également les autres coûts liés, dont vous devez demander à l’entreprise de prendre en charge, sinon, cela pourrait rapidement devenir un gouffre financier:

- Entretien véhicule : un véhicule neuf doit être entretenu en moyenne tous les 20 000 klm où tous les 2ans. Avec parfois des pièces d’usures à changer, comme les pneus, le liquide de frein ou encore la vidange moteur. Attention, puisque ces opérations sont facturées jusqu’à plusieurs centaines d’euros. Veuillez à essayer d’obtenir un contrat d’entretien du véhicule pris en charge par votre entreprise.

- Assurance : une assurance tout risque démarre vers les 600 euros par mois, et peut monter jusqu’à 2 000 euros. Il s’agit là d’un poste de dépenses important. Attention, demandez bien à votre employeur de couvrir les déplacements privées, et pas seulement professionnels. Sinon, vous ne pourrez pas utiliser votre véhicule en dehors de vos horaires de travail.

- Essence : L’essence est un de postes de dépense le plus important. Si vous roulez des milliers de klm par mois, cela peut rapidement représenter un budget conséquent, d’autant plus important si vous devez avancer les frais, et vous faire rembourser ensuite. De préférence, demandez une carte essence qui débitera directement votre employeur, et vous évitera de jouer à la banque avec votre entreprise. Par ailleurs, pensez à plutôt faire un plein en semaine que le week-end, sinon, votre entreprise pourra vous accuser d’utiliser l’essence pour des déplacements personnels.

- Péages : Les péages sont relativement couteux en France, et inévitable si vous devez vous déplacer via des autoroutes ou emprunter des tunnels. Ainsi, vérifier bien d’obtenir une carte prépayée, et de préférence main-libre, afin de ne pas devoir garder les notes, et avancer les frais à votre entreprises. Imaginez que si vous perdez une facture, vous vous retrouver à devoir assumer le coût, donc choisissez les cartes employeurs.

- Location d’un parking : Uniquement valable si vous habitez une grande métropole, comme Paris, la location d’un parking peut être pris en charge par l’entreprise, même si vous serez probablement signataire du contrat. Effectivement, les appartements parisiens ne comportent pas systématiquement un parking, au contraire. La location d’un parking peut monter jusqu’à 200 euros par mois. Autant faire supporter cette charge à votre employeur, d’autant plus si l’usage d’un véhicule vous est obligatoire dans le cadre de vos activités professionnelles.

- Le modèle du véhicule : Il est possible de négocier le modèle du véhicule que vous allez obtenir. En général, les entreprises ont des contrats avec des sociétés de leasing, et dotent leurs salariés en modèle de véhicule en fonction d’une grille interne. Néanmoins, il n’est pas interdit de vouloir challenger votre employeur, et de demander un modèle particulier. Attention néanmoins, puisque votre employeur devra supporter la TVS, un impôt calculé sur les émissions de CO2 du véhicule. Il essayera probablement de vous dissuader de prendre un SUV ou un Monopsace.

Règles d’imposition sur un véhicule de fonction

Dans cette partie, nous allons revenir sur l’imposition d’un salarié qui bénéficie d’une voiture de fonction. Sachant qu’il vous faudra dissocier l’usage personnel du professionnel.

Dissocier l’usage privée de professionnel.

Tout d’abord, il faut noter que l’imposition d’un véhicule est appliquée uniquement si vous l’utilisez à titre privée. Si vous empruntez ou louez un véhicule pour un déplacement professionnel, vous n’aurez pas à le signaler dans votre déclaration d’impôt, et vous ne serez pas imposable.

Si vous pouvez utiliser le véhicule à titre privée, cette utilisation tombe sous la législation de l’avantage en nature, vous êtes alors obligée de déclarer dans votre feuille d’impôt la subvention de votre employeur pour votre voiture.

L’imposition sur un véhicule de fonction

Lorsque vous allez choisir une voiture de fonction, il y a aura deux critères d’imposition à prendre en compte. La partie imposition du salarié à travers le calcul de l‘AEN (avantage en nature) et la taxe TVS sur les émissions de CO2 que devra supporter votre employeur.

Imposition d’un salarié sur un Avantage en Nature (AEN)

Les règles d’impositions d’une voiture de fonction sont réparties en fonction de 3 situations, suivant le mode de financement de votre employeur, et vous devrez vous acquitter des impôts suivants : :

- L’entreprise ne paie pas les frais d’essence

- Véhicule de moins de 5ans : imposition de 9% sur le coût d’acquisition TTC du véhicule

- Véhicule de plus de 5 ans : Imposition de 6% sur le coût d’acquisition TTC du véhicule

- Véhicule en leasing : 30% du coût annuel TTC supporté par l’entreprise du leasing, de l’assurance et de l’entretien.

- L’entreprise paie les frais d’essence

- Véhicule de moins de 5ans : imposition de 9% du coût d’acquisition + frais d’essence aux réels / ou 12% du cout d’acquisition TTC.

- Véhicule de plus de 5 ans : imposition de 6% du coût d’acquisition + frais d’essence aux réels / ou 9% du cout d’acquisition TTC.

- Véhicule en leasing : 30% du coût annuel TTC supporté par l’entreprise du leasing, de l’assurance et de l’entretien + Frais essence au réel / Ou 40% du cout annuel.

- Si vous décidez de faire une déclaration aux frais réelles.

- Véhicule de moins de 5ans : (((Amortissement de 20% de la valeur d’acquisition TTC + Assurance + Entretien) * KLM roulés à titre privé ) / KLM totaux) + Frais réels des carburants )))

- Véhicule de plus de 5 ans : (((Amortissement de 10% de la valeur d’acquisition TTC + Assurance + Entretien) * KLM roulés à titre privé ) / KLM totaux) + Frais réels des carburants )))

- Véhicule en leasing : (((Coût annuel du leasing TTC + Assurance + Entretien) * KLM roulés à titre privé ) / KLM totaux) + Frais réels des carburants )))

Imposition de l’entreprise : Taxe TVS sur les véhicules

Les véhicules de société sont imposés par une taxe TVS, calculée en fonction des émissions carbone du véhicule. Le montant de cette taxe, supportée par l’entreprise, est de :

- 400 euros par an pour une émission inférieur à 120G.

- 600 euros par an pour une émission comprise entre 120 et 140g

- 1400 euros par an au-delà de 140g de Co2 au kilomètre.

Ainsi, il y a fort à parier que votre employeur cherchera à vous diriger vers un modèle, dont la consommation est inférieure à 140g, car le palier supplémentaire est dissuasif. Ce barème fait qu’il vaut mieux bien équiper son véhicule en option, qu’avec une grosse motorisation, puisque cela reviendra in fine moins cher à votre employeur. Ainsi, vous devrez être sélectif sur le choix du véhicule et de son moteur, mais ne lésinez pas sur les équipements, surtout s’ils peuvent rendre vos déplacements plus agréables.

Est-il plus intéressant de demander augmentation ou une voiture de fonction ?

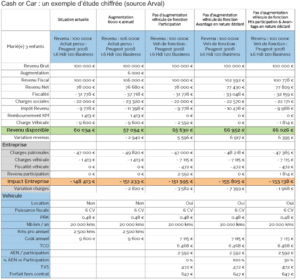

Une étude de l’ARVAL a étudié la question du coût pour une entreprise de donner une augmentation (charges salariales comprises) ou de financer une voiture de fonction en leasing (impôt TVS compris).

Le résultat de l’étude est qu’il est plus intéressant financièrement pour une entreprise. Dans le cas évoqué ci-dessous, il est préférable de faire financer une voiture de fonction, via un contrat de leasing, que de financer une augmentation de salaire net au salarié. Effectivement, l’augmentation d’un salaire net se traduit par une augmentation des charges patronales, qui est plus taxée que la fiscalité appliquée à un véhicule de fonction (avantages en nature). Évidement, il faut faire le calcul en amont pour mettre chaque situation à l’épreuve des chiffres et des situations particulières. Autre point, il faut que le salarié soit demandeur de cette solution, et qu’il puisse et souhaite revendre le véhicule qu’il possède déjà. Pour les salariés, cette démonstration peut être judicieuse à présenter à son manager, surtout si son objectif est d’obtenir un véhicule. Sur la base des calculs détaillés, vous arriverez mieux à convaincre votre manager, et son contrôleur de gestion, au bien fondé de vous financer un véhicule pour votre utilisation professionnelle et privative.

Quelle voiture de fonction est la plus intéressante financièrement ?

Tout d’abord, nous vous conseillons de prendre en compte le financement de votre véhicule. C’est-à-dire la prise en charge des différentes charges de votre véhicule.

Si votre employeur ne prends pas en charge les frais d’essence, nous vous conseillons de choisir un véhicule qui consomme peu. C’est-à-dire de préférence des petits modèles, avec des moteurs récents, et opter pour une motorisation hydrique, qui diminuera votre consommation en ville. Si vous souhaitez opter pour un véhicule familial, privilégiez le Touran, le Scénic, ou encore le C4 SpaceTourer, dans les motorisations d’entrée de gammes. Il s’agit là des meilleures références consommation / volume.

Si votre employeur prend en charge les frais d’essence, vous pourrez alors prendre un véhicule plus imposant (comme un SUV, une berline ou un Monospace), et privilégier une motorisation plus puissante et sécurisante. Vous pourrez alors vous laisser aller au coup de cœur esthétique, sans devoir mettre le nez dans les statistiques de consommation. Privilégiez néanmoins une voiture confortable, surtout si vous êtes amené à faire de long déplacements sur autoroute. A noter que si vous souhaitez dépenser le moins impossible, vous avez la possibilité de choisir un modèle d’occasion de plus de 5ans, ce qui diminuera de 3% sur la valeur du véhicule votre assiette d’imposition (voir article précédent).

A noter que si vous êtes dans une grande société, votre employeur aura probablement déjà passé un accord de leasing, et votre choix de véhicule devra se faire à travers de modèles présélectionnés. Sachant que plus vous serez haut dans les échelons, plus vous pourrez débloquer des véhicules à la valeur plus couteuse et à l’image plus valorisante. Il s’agit là d’un modèle de récompense, afin de vous inciter à progresser hiérarchiquement dans la société.

A noter qu’en tant que salarié, si le véhicule proposé par votre employeur en leasing ne vous plait pas, vous avez le droit de proposer de prendre à votre charge le complément mensuel, afin d’obtenir le véhicule de votre choix.

Et quid d’un véhicule utilitaire de fonction ?

Effectivement, un véhicule utilitaire n’a pas la même fiscalité qu’un véhicule « dit classique ou de tourisme ». Déjà, et en comptabilité, il s’agit d’un investissement. C’est à dire que sa valeur d’acquisition pourra être déduite du résultat de l’entreprise, via un amortissement, et ce, sur plusieurs année. Ainsi, cela permet à l’entreprise de diminuer son bénéfice imposable, et donc de diminuer l’imposition sur le bénéfice. Deuxième argument, l’entreprise peut récupérer l’intégralité de la TVA dans l’achat d’un véhicule utilitaire neuf. C’est à dire qu’elle va payer le montant HT du véhicule, et la TTC sera déduite. Enfin, aucun calcul de malus écologique n’entre en compte pour les véhicules utilitaires. Il n’y a pas non plus de TVS (Taxe sur les Véhicules de société). Enfin, les dépenses d’entretien et d’essence, sont déduits intégralement du calcul du bénéfice imposable.

En conséquence, cela peut être intéressant financièrement de pousser un salarié à avoir un véhicule utilitaire, du type voiture à deux places ou camionnettes, plutôt que de lui octroyer un véhicule de fonction classique. Néanmoins, il faudra rester vigilent, puisqu’un contrôle peut avoir lieu, afin de vérifier que celui-ci a bien un usage professionnel, et non à destination touristique ou un avantage en nature dissimulé.

Pour aller plus loin :

Si vous avez des questions techniques sur la négociation, l’imposition ou le choix du véhicule de fonction, vous pouvez poser vos questions dans les commentaires ci-dessous.

Bonsoir.

Mon patron ne veut absolument pas me prendre des voiture de fonction 5 places. Il l’a prise en 2 places car sois disant moins cher?

Il me donne un avantage en nature.

Je me sers pratiquement jamais de la voiture à titre privé , car 2 places .

Quels sont les arguments pour passer en 5 places.?

Il ne veut pas que je passe la voiture en véhicule de service.

Merci d’avance pour votre réponse

Cordialement sebastien

Bonjour Sebastien, Votre employeur peut déduire la TVA sur les véhicules à 2 places, contrairement à celles à 5 places, ou la TVA ne serait pas déductible. Comme la TVA est de 20%, si votre employeur vous octroi un véhicule neuf d’une valeur de 20 000€, celui lui coute 4 000€. Du coup, c’est compliqué de lui obtenir une négociation, car cela lui couterait 4 000€. Du coup, vous avez pu d’arguments financiers en votre faveur, sauf celui de vous faire plaisir !

Bonjour,

Une petite voiture de fonction de type 208, clio, etc coûte combien par mois pour un salarié ?

merci

Bonjour, Une 208 dernière génération commence à 180€ HT par mois, avec un premier loyer vers les 2000€. Cordialement,

Bonjour,

comment et surtout sur quelle base négocier lorsque l’employeur souhaite supprimer cet avantage, alors qu’il est contractuel (et qu’il ne peut donc l’imposer)? Ce que je comprend c’est qu’il faut se référer à la valeur du véhicule ainsi qu’au coût généré par son usage.

Bonjour,

Actuellement dans l’entreprise ou je travaille nous avons 1 voiture de service par personne (2 places). Comme celle-ci est une voiture de service, nous n’avons donc pas l’autorisation d’utiliser celle-ci de service le week-end. Ce qui nous oblige à avoir une voiture personnelle pour nos trajets du quotidien le week-end. C’est un gain de coût pour l’entreprise car celle-ci étant 2 places, ils récupèrent donc la TVA dessus. Cependant c’est une grosse perte pour le salarié puisque ça oblige d’avoir 1 voiture personnelle qui ne roule que le week-end et qui coûte cher.

Je n’arrive pas à trouver les arguments valables pour convaincre mon entreprise de nous passer en voiture de fonction. Est-ce possible d’avoir des conseils/arguments ?

Merci d’avance

Bonjour, Sinon, vous avez la possibilité de leurs demander de financier un montant fixe mensuel, pour un véhicule que vous utiliserez à usage pro et perso. Et vous supporterez à vos propres frais la différence du prix.

Bon courage,

Pierre